顶象智能风控技术实力助攻银行防范II、III类户风险

日前,中国人民银行支付结算司发布《关于加强II、III类银行结算账户风险防范有关事项的通知》。通知要求,银行业金融机构应于2019年4月15日前对网上银行、手机银行、直销银行、手机App等电子渠道办理II、III类户业务的相关系统及后合系统开展全面自查,排查重点是否采取有效的技术手段保证通讯安全、是否具备足够强度的安全验证和反欺骗能力,是否正确反馈账户验证结果。

(备注:图片来源于网络)

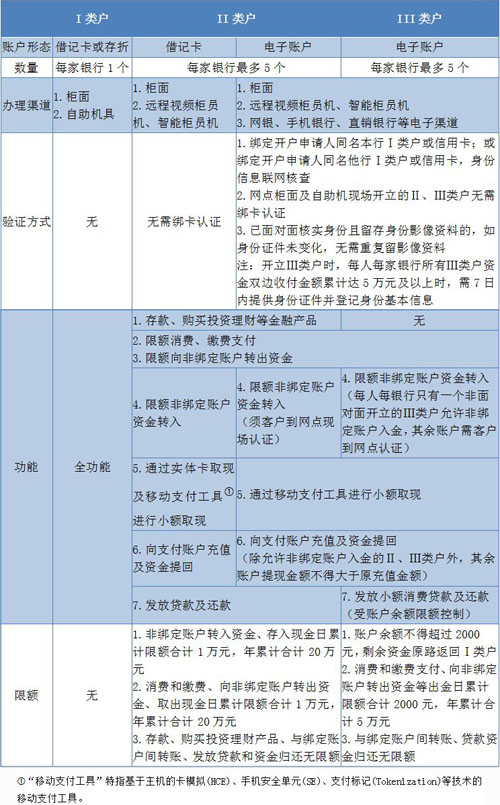

同时,央行进一步细化了发卡银行对外提供服务账户类型,要求通过电子渠道开立后未发生入金的II、III类户,处于未激活、只收不付、不收不付、已冻结、已注销等非正常状态的银行账户及信用卡附属卡,不得作为其他银行账户的绑定账户,银行也不得为上述账户提供账户信息验证服务,进一步从源头保障II、III类账户验证的安全性。

央行出台新规的隐情

银行账户的重要性毋庸置疑,而实名制是银行账户重要的基础性制度,是金融体系和经济活动的基础,是建设惩防体系、打击违法犯罪活动、维护经济金融秩序的重要保障。银行账户实名制的核心包括核验开户申请人提供身份证件的有效性、开户申请人与身份证件的一致性和开户申请人的真实开户意愿三方面。银行必须严格落实个人银行账户实名制原则,严格执行个人II类账户“五要素”、III类账户“四要素”验证要求。

为了支持人民银行关于账户分类管理政策良好落地,银联联合各商业银行共同制定了基于银联网络的Ⅱ、Ⅲ类账户业务整体解决方案,支持Ⅱ、Ⅲ类账户跨行开户验证、账户绑定、账户间跨行资金划拨以及开立账户的使用。例如,使用A银行I类账户可以去B银行开具Ⅱ、Ⅲ类账户。

但是,该方案在具体实施中却不尽如人意。国有大型商业银行和全国性股份制商业银行的客群基数比较大,营业网点覆盖率高,全国展业无限制,对于II、III类账户跨行认证并无动力,并且为避免客户流失,各大行对于跨行账户认证,特别是五要素认证比较保守;而希望借助直销银行电子II、III类账户,扩大客群规模的中小银行来说,电子账户是连接客户与银行的首要载体,更是获客、突破经营区域限制、增大产品销售的重要手段。

此外 ,伴随着互联网金融的快速发展以及第三方支付公司先后获得持牌,快捷的渠道优势,一定程度上突破了跨行账户认证通道的不畅。2018年以来,市场中先后发生了“奥巴马身份证”及个别银行客户账户被盗刷等问题,引发监管部门高度重视,因而对于II、III账户管理的要求也在不断强化,这也是中国人民银行支付结算司发布《关于加强II、III类银行结算账户风险防范有关事项的通知》的重要原因之一。

顶象实力助攻银行做好II、III类账户的反欺诈

央行新规是对II、III类账户的合规性推动,在为中小银行带来挑战的同时也带来诸多新机遇。II类账户可以是实体卡也可以是电子账户,而III类账户以电子账户为主。主要通过移动端、WEB端和自助设备端进行操作。顶象技术将从以下四方面为银行业务安全保驾护航:

具体如下:

1、顶象设备指纹通过用户上网设备软硬件指纹信息,生成可抗黑产破解的设备标识,有效侦测模拟器、刷机改机、团伙作弊等欺诈行为,实现终端设备上的各类风险检测、行为风险分析及真机识别。

2、结合设备指纹、全面的反欺诈核验数据,顶象Dinsight实时风险决策引擎为银行提供全景式实时反欺诈、大数据信用风控和毫秒级实时决策,有效防范各类风险。

3、基于关联网络和深度学习技术的顶象Xintell智能模型平台,根据银行业务需求搭建关联网络模型,并根据图聚类和关系网络社区发现等算法进行关联群体划分,结合业务专家和建模专家经验共同制定群体划分规则,通过Dinsight有效对风险群体进行防控。

4、顶象实时反欺诈解决方案能够为金融机构梳理并构建零售客户的关联关系图谱,实现扩展风险防控的视角和手段,有效识别欺诈行为,并有效挖掘的特征,将指标和规则应用到决策引擎,提高决策效率。此外,基于数据的可视化分析,通过关系的角度解释风险的传导,帮助金融机构实现账户的风险防控,提升风险防控的效率和有效性,助力银行II、III类账户合规性建设。

顶象技术是领先的智能风控提供商,拥有前沿的反欺诈、端安全和人工智能技术,为金融机构提供风险防护、信用评估、风控建模等智能化、可信赖的解决方案,满足交易、支付、信贷、营销等多种应用场景,赋予业务人工智能的能力,提升运营效率,增强用户满意度。截至目前,已为中国银行、江苏银行、民生银行、农信银资金清算中心、南京银行等数十家金融机构提供了产品或服务。

微信公众号

微信公众号 微信视频号

微信视频号